-

来源:药渡

1922年,班廷等人发现并提纯了胰岛素,将其成功应用于糖尿病的治疗,距今已近百年,人类与糖尿病的斗争史伴随着历史的脚步轰隆向前,治疗药物在不断扩充、升级,糖尿病却依然在全球各地疯狂地肆虐、泛滥,并发展成为全球四大慢性病之一。

全球每10个成年人中就有1个患有糖尿病

一. 全球糖尿病正在失控

据2021年IDF《糖尿病地图集第10版》数据报告,全球糖尿病患病率持续上升,糖尿病已成为个人、家庭和社会健康和福祉面临的重大全球挑战。

1.全球糖尿病患病人数超5亿,规模还在持续增长

2021年,全球约5.37亿成年人(年龄20-79周岁)患有糖尿病,占成年人总人口的1/10,预计2030年这个数据将增长至6.43亿,占总人口比例为11.3%;2045年将增长至7.84亿,占比12.2%。

2.西太平洋地区糖尿病患者约占全球一半

按区域划分,2021年全球范围内糖尿病的患者,西太平洋2.06亿人(其中包括中国约1.2亿),欧洲6100万人,北美和加勒比地区5100万人,中、南美洲地区3200万人,非洲2400万人,中东和北非7300万人,东南亚9000万人。

大约44.7%的成人糖尿病患者未被确诊,约2.4亿,其中超过4/5(81%)的糖尿病患者生活在低收入或中等收入国家。

3.平均每5秒钟就有1名糖尿病人死亡

去掉新冠病毒的影响,2021年约有670万成年人死于糖尿病,平均每5秒钟就有1名糖尿病人死亡。

根据世界卫生组织(WHO)在今年5月发布的《2021世界卫生统计报告》,2000-2019年,癌症、心血管疾病(CVD)、糖尿病和慢性呼吸系统疾病(CRD)四大非传染性慢性病为人类的主要杀手,虽然四大慢性病的整体死亡率呈下降趋势,糖尿病死亡率却增加了3%。

4.全球大约有5.41亿成年人处于糖尿病前期

糖耐受损(IGT)通常被称为糖尿病前期。全球大约有5.41亿成年人糖耐受损(IGT),他们是2型糖尿病的高发人群。

5.糖尿病导致的全球卫生支出即将突破万亿美元

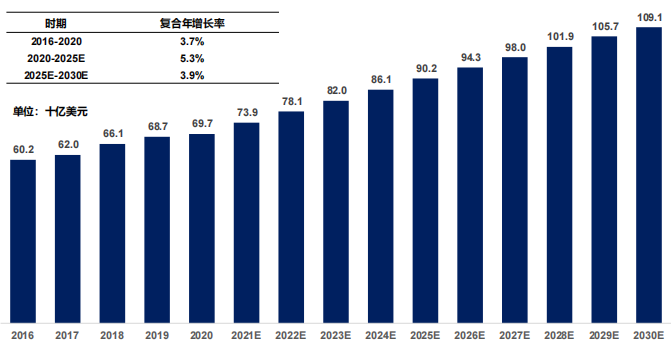

据2021年IDF《糖尿病地图集第10版》数据,2021年糖尿病导致的全球卫生支出为9660亿美元,过去15年间增长了316%。

表1.全球糖尿病药物市场规模及预测,2016-2030E 数据来源:弗若斯特沙利文分析

二. 中国糖尿病患者人数位居全球第一

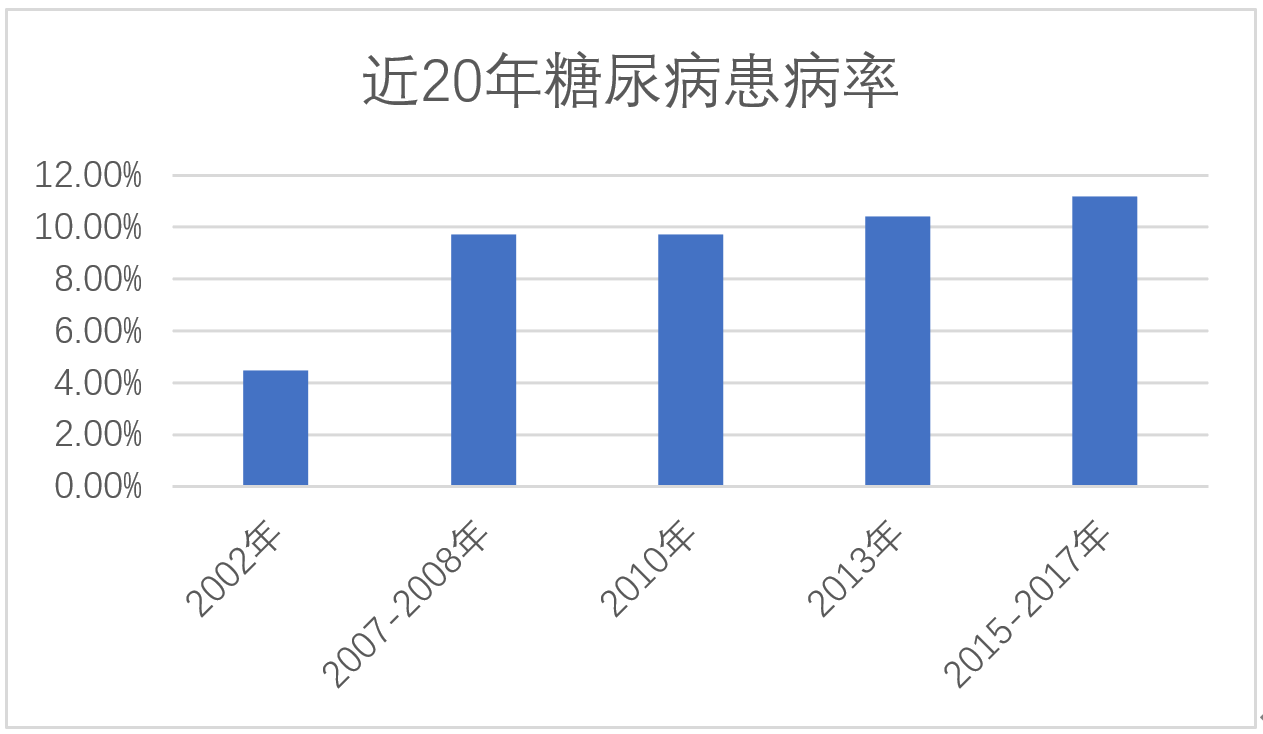

1. 中国糖尿病患病率达11%,其中超6成不知自己已患病

据《中国2型糖尿病防治指南》,每100人就有11人得糖尿病,未诊断得糖尿病的比例较高,按照指南显示糖尿病的知晓率36.5%计算,11人中,有4人确诊为糖尿病,7人不知道自己血糖超标。其中2型糖尿病占比90%以上。

2. 多因素叠加推动糖尿病患病规模进一步扩大

肥胖和超重人群:生活方式、饮食结构叠加收入不断提高,中国肥胖和超重的人口不断增长,肥胖和超重是引发糖尿病的一大重要因素。据《中国2型糖尿病防治指南》,2010、2013、2015至2017年的调查结果显示,体重指数(BMI)<25kg/m²的糖尿病患病率分别为6.9%,7.4%和8.8%。25kg/m²≤BMI<30kg/m²的糖尿病患病率分别为14.3%,14.7%和13.8%。BMI≥30kg/m²的糖尿病患病率分别为19.6%,19.6%和20.1%。

老龄化:2015年至2017年的调查中,60岁以上老年人群糖尿病患病率均接近或超过20%。中国60岁以上老年人的占比逐年增加,2000年为10%,2008年为12%,2017年增长到17.3%。老龄化趋势成了糖尿病患病率升高的又一大推手。

中国人2型糖尿病的遗传易感性:2型糖尿病的遗传易感性存在种族差异,与高加索人比较,在调整性别、年龄和BMI后,亚裔人糖尿病的风险增加60%。人群糖尿病患病风险增加60%。在发达国家及地区居住的华人糖尿病的患病率显著高于高加索人。目前全球已经定位超过100个2型糖尿病易感位点,其中30%在中国人群中得到验证,另外在中国人身上发现PAX4、NOSIAP等多个2型糖尿病易感基因,这些基因可增加中国人2型糖尿病发生风险达5%-25%。

糖尿病前期人数最多的国家仍然是中国(5450万)。

整体而言,IGT患病率也随着年龄增加而上升。近一半IGT患者不到50岁,近1/3的IGT人群处于20-39岁这一年龄段。

.jpg)

IGT人群数量的年龄分布,20-39岁人群中就已经有大量IGT患者

城镇化:据数据显示,我国经济发达地区的糖尿病患病率高于中等发达地区和不发达地区。2015-2017年城乡差别有减小的趋势。随着经济的发展,中国的城镇化进程明显加快。中国城镇人口占总人口的比率2000年为36.09%,2008年为45.7%,2017年达到58.5%。糖尿病患病率随着城镇化的进一步推进,规模进一步扩大。

3. 中国政府将糖尿病管理纳入考核指标

2019年,国务院印发《关于实施健康中国行动的意见》,依据意见成立了健康中国行动推进委员会,发布了《健康中国行动(2019-2030年)》,糖尿病防治行动列为15项重大行动之一。

《健康中国行动(2019-2030)》提出了行动目标:到2022年和2030年,18岁以上居民糖尿病知晓率分别达到50%及以上和60%及以上;糖尿病患者规范管理率分别达到60%及以上和70%及以上;糖尿病治疗率、糖尿病控制率、糖尿病并发症筛查率持续提高。

为贯彻落实《“健康中国2030”规划纲要》和《国务院关于实施健康中国行动的意见》,国务院办公厅印发了《健康中国行动组织实施和考核方案》,将糖尿病患者规范管理率纳入健康中国行动考核指标框架。健康中国行动主要健康指标纳入各级党委、政府绩效考核指标。糖尿病管理越来越得到中国政府的重视。

糖尿病治疗药物的百年变迁

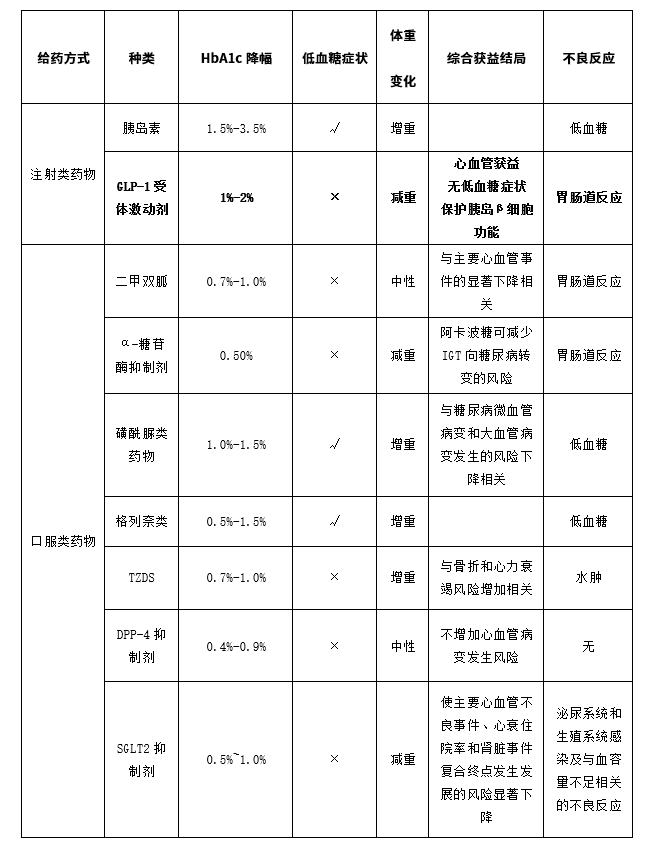

1.九大类糖尿病药物对比

自1922年人类使用动物胰岛素治疗糖尿病以来,在100年的时间里,全球共发现、发明了约九大类主要的糖尿病治疗药物:磺脲类、双胍类、α-糖苷酶抑制剂类、胰岛素类、噻唑烷二酮类(TZDs)、格列奈类、GLP-1受体激动剂类、DPP-IV抑制剂类、SGLT-2抑制剂类。

在这9类药物中,胰岛素历史最悠久,使用已近百年,但是它导致患者体重增加,并且有低血糖风险,市场规模一直在下降。传统的口服药中,二甲双胍作为一款糖尿病初期入门级的产品,除了糖尿病初期,一般会与其它糖尿病治疗药物联用;磺酰脲类药物、格列奈类都有低血糖和增重的不良反应;α-糖苷酶抑制剂降低糖化血红蛋白的幅度较小;TZDS有增重的副作用;SGLT2抑制剂容易导致泌尿感染。

反观国外GLP-1受体激动剂高速增长,在加速实现胰岛素替代。GLP-1受体激动剂克服了传统糖尿病药物的不足,降糖效果优于口服类药物,降低体重,不会导致低血糖,给药频率低,还会具有心血管获益,患者依从性高。

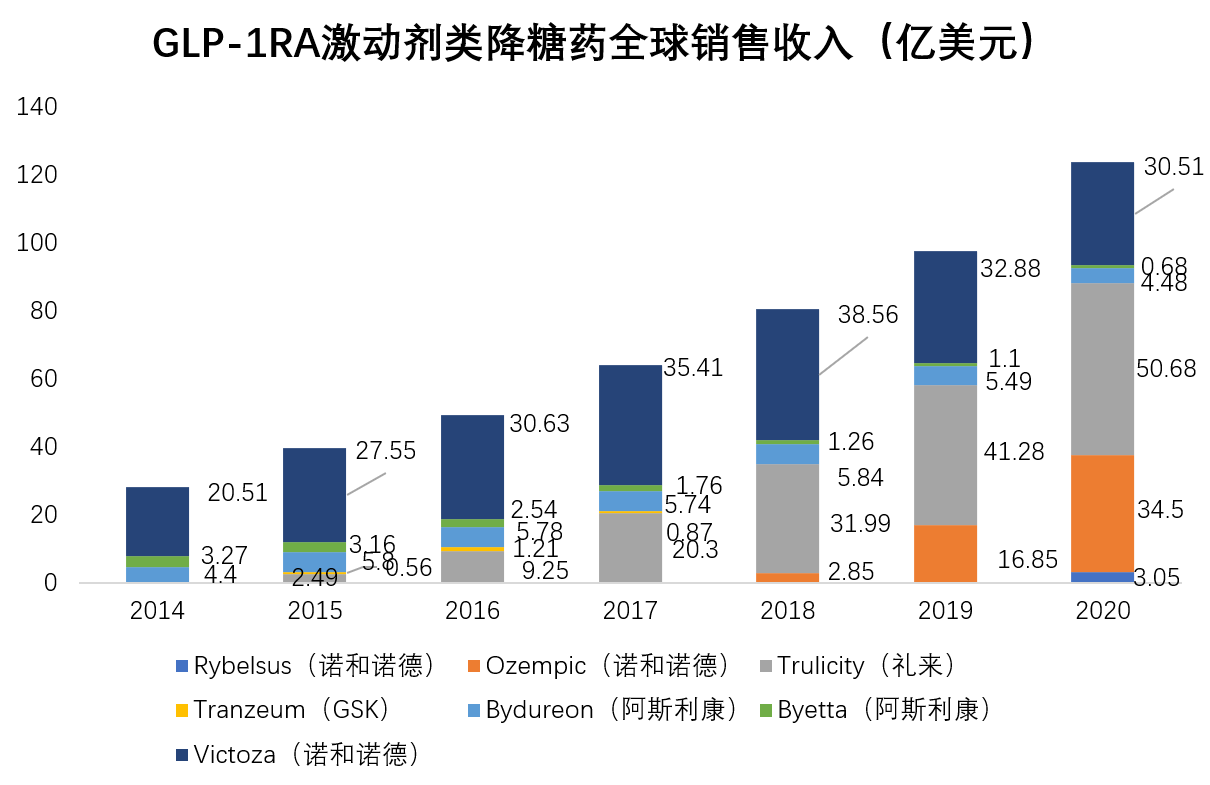

2020年,全球畅销药TOP20排行榜中,重磅长效药已不见胰岛素踪影,取而代之的是GLP-1受体激动剂,礼来度拉糖肽销售额51亿美元。紧跟其后,诺和诺德司美格鲁肽销售额35亿美元,利拉鲁肽销售额31亿美元。

2.划时代的糖尿病药物——GLP-1受体激动剂

纵观目前多样化的糖尿病药物选择,GLP-1受体激动剂代表了一种相对新颖的治疗手段,不仅能够有效降低糖化血红蛋白水平、降低体重,并且已被证明拥有良好的心血管结局和安全性,克服了传统治疗药物中的一些缺陷。其降低糖化血红蛋白水平在非胰岛素产品中表现极为亮眼,更长的半衰期已经可以实现一周给药一次,甚至更长的时间。

GLP-1的时代

1.相比较欧美发达国家市场,国内GLP-1还处于初期阶段

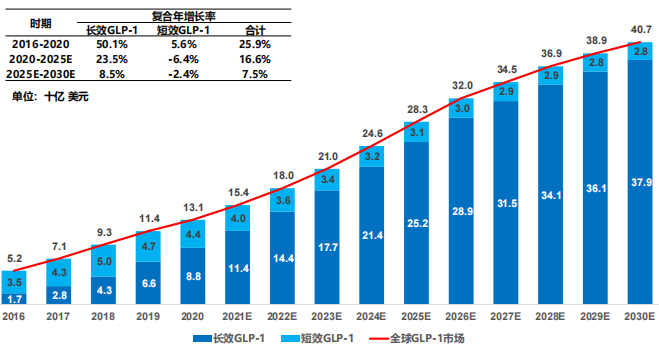

2020年全球GLP-1药物市场达到131亿美元,主要被诺和诺德和礼来把控,两家公司合计占比95%。在细分领域,未来长效GLP-1药物市场规模将快速扩增,预计全球的GLP-1药物市场将会在2025年增长到283亿美元,在2030年增长到407亿美元。

全球GLP-1药物市场规模及预测,2016-2030E 数据来源:弗若斯特沙利文分析

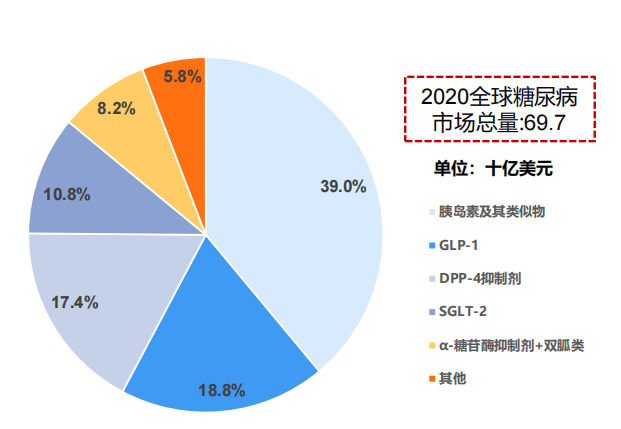

全球糖尿病药物市场细分,2020 数据来源:弗若斯特沙利文分析

2.未来5年GLP-1在中国市场增长率预计将达到57%

从糖尿病药物销售情况来看,我国糖尿病药物市场和全球市场的销售结构存在明显差异。目前双胍类、磺脲类和α-糖苷酶抑制剂类等已上市几十年的传统口服药物在我国仍为主流,而在全球范围内其市场占比已少于以DPP-4抑制剂、GLP-1受体激动剂、SGLT-2抑制剂为代表的新型药物,这些新型药物由于进入我国的时间较晚,带来的销售收入比例远不及全球其他发达国家,尚处于萌芽阶段,有较大的提升空间。

中国糖尿病药物市场细分,2020 数据来源:弗若斯特沙利文分析

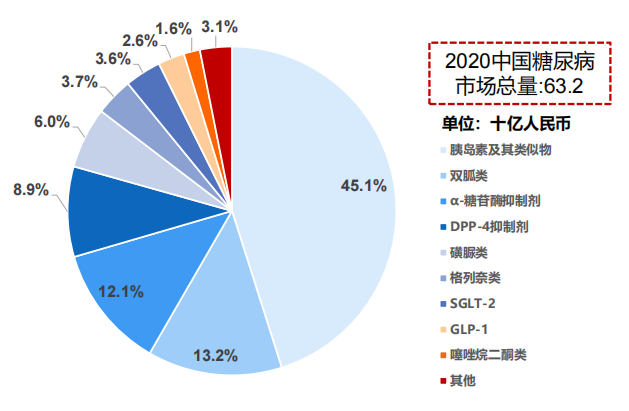

随着2018年长效GLP-1药物的上市,更好的药效和患者依从性使得长效GLP-1药物市场的迅猛发展。与此同时,该类药物进入国家医保目录有可能将市场份额从2020年的20.0%拉升至2025年的68.2%,并于2030年达到83.6%。

中国GLP-1发展展望数据 来源:弗若斯特沙利文分析

随着中国居民年龄结构变化、受教育水平的提升以及城镇化进程的加快,居民的消费结构在发生深刻的变化,医疗健康的消费需求在不断增长。GLP-1药物优势被越来越多的患者所重视,GLP-1药物销售规模近几年迅速增长。

中国GLP-1药物市场规模及预测,2016-2030E 数据来源:弗若斯特沙利文分析

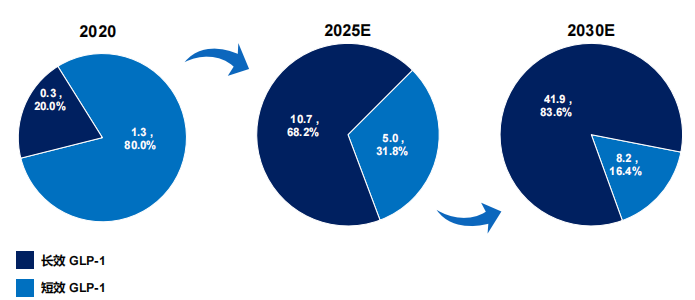

中国非胰岛素类降血糖药TOP20格局(单位:万元)

3.ADA指南将GLP-1RA作为注射治疗首选

在2019版美国临床内分泌协会(AACE)和美国内分泌学会(ACE)指南中,2型糖尿病单药治疗推荐GLP-1RA仅次于二甲双胍,联合治疗推荐GLP-1RA优选方案;2019ADA指南推荐“需要注射治疗降低HbA1c时,在胰岛素之前,优先考虑GLP-1RA作为注射治疗首选”。

在新版《中国2型糖尿病防治指南》中,对糖尿病的治疗路径进行了更新,经过生活方式加二甲双胍干预后,合并动脉粥样硬化心血管疾病(ASCVD)或心血管风险高危的2型糖尿病患者,不论其HbA1c是否达标,只要没有禁忌症,都应在二甲双胍的基础上加用具有ASCVD获益证据的GLP-1受体激动剂或SGLT-2抑制剂,这和ADA的推荐不谋而合。

4.GLP-1RA将成为新霸主

近年来,全球GLP-1受体激动剂市场发展迅速。GLP-1受体激动剂市场规模已接近胰岛素产品的一半,考虑到GLP-1受体激动剂药物价格远高于胰岛素,在临床应用范围上也不断拓竞,尤其是心血管获益性以及体重减轻的效果,GLP-1类药物市场空间巨大。

目前全球已有9款GLP-1受体激动剂类降糖药获批上市,分别是:艾塞那肽、利拉鲁肽、利司那肽、艾塞那肽微球、度拉糖肽、阿必鲁肽、司美格鲁肽、贝那鲁肽、聚乙二醇洛塞那肽。

2005年,艾塞那肽作为世界上第一款GLP-1药物Exendin-4(Exenatide/ BYETTA/艾塞那肽)获得FDA批准,成为First-in-class的GLP-1类似物。Exendin-4来源于巨蜥,和人GLP-1相似度低,容易产生中和性抗体,给药频率也没有优势,限制了该药的患者用药依从性和市场拓展。多年来,市场份额一直处于下降通道中。

据全球畅销药数据统计,2020年,度拉糖肽销售额为50.68亿美元,较上年同期增长23%,继续称霸 GLP-1受体激动剂市场。司美格鲁肽销售额35.43亿美元,上涨88.8%,利拉鲁肽销售额28.67亿美元。艾塞那肽销售额为4.48亿美元,下降18%。

目前,GLP-1药物市场已经形成司美格鲁肽与度拉糖肽两强争霸的格局;老产品艾塞那肽继续呈下降态势;新产品司美格鲁肽强势入场,有望保持较快增长;利司那肽所占份额较小,短期内很难撼动市场。目前国内仿制药企业布局的品种主要集中在利拉鲁肽、艾塞那肽两个产品,但从十几年的历史发展进程和市场份额来看,艾塞那肽为市场的认可度不高,并且一直处于下降过程中。

国内多家企业在开发Exendin-4药物

5.长效GLP-1RA成为主流,超长效GLP-1RA出世

全球GLP-1RA药物目前有多款在研管线,以长效型为主。在GLP-1RA药物的在研情况方面,我国目前也有多款在研长效GLP-1RA药物,其中鸿运华宁的超长效GLP-1RA药物最为亮眼。

中国创新GLP-1药物糖尿病适应症临床管线 数据来源:CDE

鸿运华宁GMA102注射液作为全球唯一的两周给药一次的超长效药物,在临床试验中一直对标度拉糖肽和司美格鲁肽,在迄今的实验表现中药效与之相当,目前正处于临床Ⅲ期。GMA102是鸿运华宁自主研发的全球第一个直接作用于GLP-1受体的抗体类候选药物,临床适应症为2型糖尿病,在临床前和早期临床研究中显示出了优秀的降糖和减重效果,以及良好的安全性和耐受性,有望成为新一代超长效降糖和减重治疗药物。

浙公网安备 33010802009474号

浙公网安备 33010802009474号